Die Standortanalyse entscheidet über den Erfolg deines Immobilieninvestments. Bestimmt hast du schon einmal gehört, dass es beim Kauf einer Immobilie vor allem auf die Lage ankommt. Dies ist jedoch nicht das entscheidende Kriterium für eine erfolgreiche Standortanalyse. Viel wichtiger ist, ob der Kaufpreis für das Objekt in dieser Lage gerechtfertigt ist. Bei einer sehr guten Bauqualität und einem günstigen Einkauf kann es durchaus Sinn machen, ein Objekt in einer unspektakulären Lage zu erwerben. Voraussetzung ist, dass die Mietrendite so hoch ist, dass du damit etwaige Leerstände und Wertverluste ausgleichen kannst.

Ist die Lage über- oder unterbewertet?

Je nach Lage benötigst du für einen Immobilienkauf eine andere Strategie. Doch wie kannst du überhaupt eine Lage einschätzen? Es reicht nicht, ausschließlich den aktuellen Zustand unter die Lupe zu nehmen, sondern du musst auch die zukünftige Entwicklung im Blick haben. Wie wahrscheinlich ist es beispielsweise, dass sich das Viertel in den nächsten Jahren zum angesagten Stadtviertel entwickelt? Siedeln sich größere Arbeitgeber in der Nähe an oder wird die Infrastruktur optimiert?

Bei der Untersuchung des Standorts sind zwei Dinge wichtig:

- Überprüfe alle Zahlen auf Aktualität und finde heraus, wie diese erhoben wurden. In Leipzig sind in einigen Berichten von 2011 beispielsweise Leerstandsquoten von über 10 Prozent zu sehen. Aktuell sind wir jedoch bei unter 2 Prozent. Es macht natürlich keinen Sinn, solche veralteten Berichte zu analysieren. Es ist wichtig, dass du vor der Analyse alle Zahlen auf ihren aktuellen Stand prüfst.

- Schaue dir an, woher der Wert kommt und wo er hingeht. Angenommen, der Leerstand beträgt momentan 4 Prozent. Im ersten Moment sagt dies recht wenig aus. Wenn der Leerstand von 6 Prozent auf 5 Prozent und jetzt auf 4 Prozent gefallen ist, mag das eine nützliche Entwicklung sein, die Rückschlüsse zulässt. Anders sieht es aus, wenn der Leerstand von 2 Prozent auf 3 Prozent und jetzt auf 4 Prozent gestiegen ist. Merke dir: Bei der Einschätzung von makroökonomischen Daten ist immer die Tendenz oder Entwicklung interessant.

Unterscheide weiche von harten Makrofaktoren

Weiterhin gilt es zwischen harten und weichen Makrofaktoren zu unterscheiden. Harte makroökonomische Daten lassen sich quantifizieren (messen). Dazu gehören beispielsweise der Zuzug oder die Leerstandsquote. Aber wie misst man bei der Standortanalyse, wie hip ein Stadtteil ist? Das Image hat einen signifikanten Einfluss auf die Lage. So gilt Berlin als arm, aber sexy.

Standortanalyse: Wie kann die Lage eingeteilt werden?

Die Mikrolage ist entscheidend. Nur wenige Straßen weiter kann die Lage plötzlich gänzlich anders aussehen. Du kannst Lagen wie folgt einteilen: Bestlage, gute Lage, durchschnittliche Lage und einfache Lage. Bei der Mikrolage kommt es darauf an, wie die direkte Nachbarschaft der Immobilie aussieht. Gibt es Ärzte, Einkaufsmöglichkeiten, Restaurants und Cafés in der Nähe?

Welche Geschäfte befinden sich in dem Straßenzug? Stehen Immobilien leer oder sind Lärmbeeinträchtigungen vorhanden, beispielsweise durch entsprechende Gewerbe oder laute Hauptstraßen? Auch Freizeit- und Erholungsmöglichkeiten spielen eine Rolle, ebenso die Anbindung an den öffentlichen Nahverkehr. Bevor du in ein Objekt investierst, musst du im Rahmen der Standortanalyse die Mikro- UND die Makrolage unter die Lupe nehmen. Zum Glück ist dies dank der Hilfe des Internets mittlerweile deutlich einfacher als noch vor ein paar Jahren.

Worauf kommt es

bei der Makrolage an?

Es gibt gewisse Indikatoren, die du prüfen solltest. Dazu gehören allgemeine Marktfaktoren, die dir Auskunft darüber geben, welches Preisniveau am Standort vorherrscht und wie attraktiv er ist. Der Marktfaktor, auch Marktmultiplikator genannt, zeigt dir genau an, wie viele Jahresnettokaltmieten du rein rechnerisch vereinnahmen musst, damit du den Kaufpreis abbezahlt hast.

Wenn der Marktfaktor 22 beträgt und du jedes Jahr Mieteinnahmen in Höhe von 20.000 Euro erhältst, liegt der Marktpreis in diesem Fall bei 440.000 Euro. Es kommt vor, dass der Marktfaktor mit oder ohne Erwerbsnebenkosten ausgegeben wird. Für dich macht es in der Berechnung mit den Erwerbsnebenkosten wie Maklercourtage, Grunderwerbsteuer und Notargebühren zwecks Vergleichbarkeit am meisten Sinn.

Warum ist der Marktfaktor höher, aber die Mietrendite niedriger, wenn es sich um einen nachhaltigen Standort handelt? In Top-Lagen musst du nicht befürchten, dass deine Wohnung monatelang leer steht. Wer sich die Miete dort leisten kann, verfügt im Normalfall über die entsprechende Bonität. Nutze den Marktfaktor, um herauszufinden, wie begehrt ein Standort ist. Je höher er ist, desto angesagter ist das Viertel in der Regel.

Wie hat sich der

Marktfaktor entwickelt?

Finde zudem heraus, wie es sich mit der Umgebung verhält, wie sich der Marktfaktor in den letzten Jahren entwickelt hat und welche Prognosen zu erwarten sind. Wenn du Angst vor einer Immobilienblase hast, empfehle ich dir diesen Artikel. Darüber hinaus kommt es bei der Makrolage auf die ortsübliche Miete an. Wirst du zukünftig Mieterhöhungen durchsetzen können oder ist dies eher unwahrscheinlich? In Kombination mit einem hohen Einkaufspreis wäre dies tödlich, da es dann keine Spielräume mehr bezüglich der Weiterentwicklung der Immobilie gäbe. Dem Marktfaktor wird immer die Nettokaltmiete zugrunde gelegt.

Wenn du in ein Objekt investierst, bei dem die Miete bereits voll entwickelt ist, solltest du einen guten Einkaufspreis aushandeln. Im Umkehrschluss kannst du für ein Objekt mehr zahlen, wenn du weißt, dass sich die Miete noch steigern lässt. Hüte dich vor Immobilien, die zu deutlich teureren Preisen als ortsüblich vermietet werden. Wenn der jetzige Mieter auszieht, kann es sein, dass die Wohnung lange leer steht, wenn du wieder zum hohen Mietpreis an den Markt gehst.

Achte auf Standorte mit Potential

Investiere in Immobilien, die sich an Standorten mit Potential befinden. Wichtige Indikatoren hierfür sind die Entwicklung der Bevölkerung, die Haushaltsstruktur sowie Universitäten und Fachhochschulen. Letztere sorgen für einen stetigen Zuzug von jungen Menschen und somit für Wohnungsbedarf. Bezüglich der Haushaltsstruktur solltest du herausfinden, wie viele Personen in der Regel in einem Haushalt leben. Daraus kannst du Rückschlüsse ziehen, welche Objekte besonders begehrt sind. In Städten mit starken Geburtenraten sind beispielsweise 4-Zimmer-Wohnungen beliebt.

Haushaltswachstum ist nicht alles

Hier gibt es einen feinen, aber wichtigen Unterschied. Nur weil die Bevölkerung wächst, heißt es nicht, dass mehr Wohnungen gebraucht werden. Wenn diese beispielsweise über eine hohe Geburtsrate erfolgt ist, wächst nur die Nachfrage nach größerem, nicht aber nach mehr Wohnraum. Für uns ist das Haushaltswachstum in Gegenüberstellung mit dem Wohnungsangebot und den dazugehörigen Tendenzen entscheidet. So hat ein Standort wie Chemnitz in Zukunft eine hohe Sterberate und einen Haushaltsschwund zu verzeichnen. Renditetechnisch muss dieses Risiko kompensiert werden. Das bedeutet, Leerstandszeiten und Veräußerungsverluste müssen sich im Einkaufspreis widerspiegeln. Dies solltest du bei der Standortanalyse beachten.

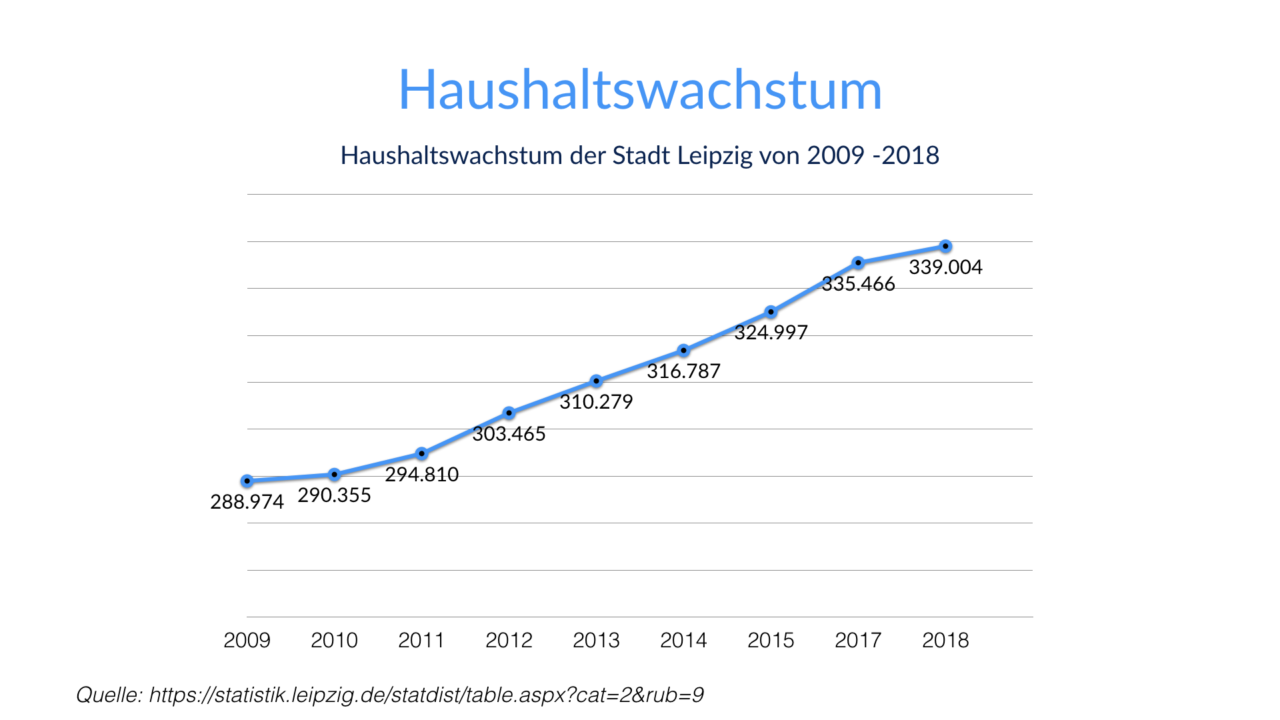

Hier siehst du das Haushaltswachstum in Leipzig:

Zur Standortanalyse gehört auch die Berücksichtigung der Eigentumsquote, die dir darüber Auskunft gibt, wie viele Wohnungen oder Häuser eigengenutzt werden. Für dich als Investor ist es von Vorteil, wenn die Eigentumsquote niedrig ist, da Eigennutzer ihre Immobilie nur selten verkaufen.

Investieren hingegen insbesondere Kapitalanleger in das Objekt, profitierst du von einem guten Deal-Flow, da die Wohnungen nach einer gewissen Haltedauer in der Regel wieder verkauft werden und dir als Investor zur Verfügung stehen. Zudem zeigt eine hohe Eigentumsquote, dass du dich in einer Region befindest, wo mehr gekauft als gemietet wird. Dies ist typisch für Einfamilienhaussiedlungen und den erweiterten Speckgürtel einer Stadt.

Achte auf eine gute Infrastruktur

Ein Objekt wird durch eine gute Infrastruktur aufgewertet. Gibt es in der Stadt, in der du investieren möchtest, einen ICE-Bahnhof und einen Flughafen? Wie sieht es mit dem öffentlichen Nahverkehr aus? Behalte die Entwicklung des S-Bahn-Netzes im Blick, da eine geplante Anbindung unattraktive Lagen schlagartig aufwertet. Wichtig für deine Standortanalyse ist darüber hinaus, dass die Arbeitslosigkeitsquote gering ist, damit die Einkommen auch in den nächsten Jahren steigen und nicht aufgrund des Überangebots an Arbeitskräften sinken werden.

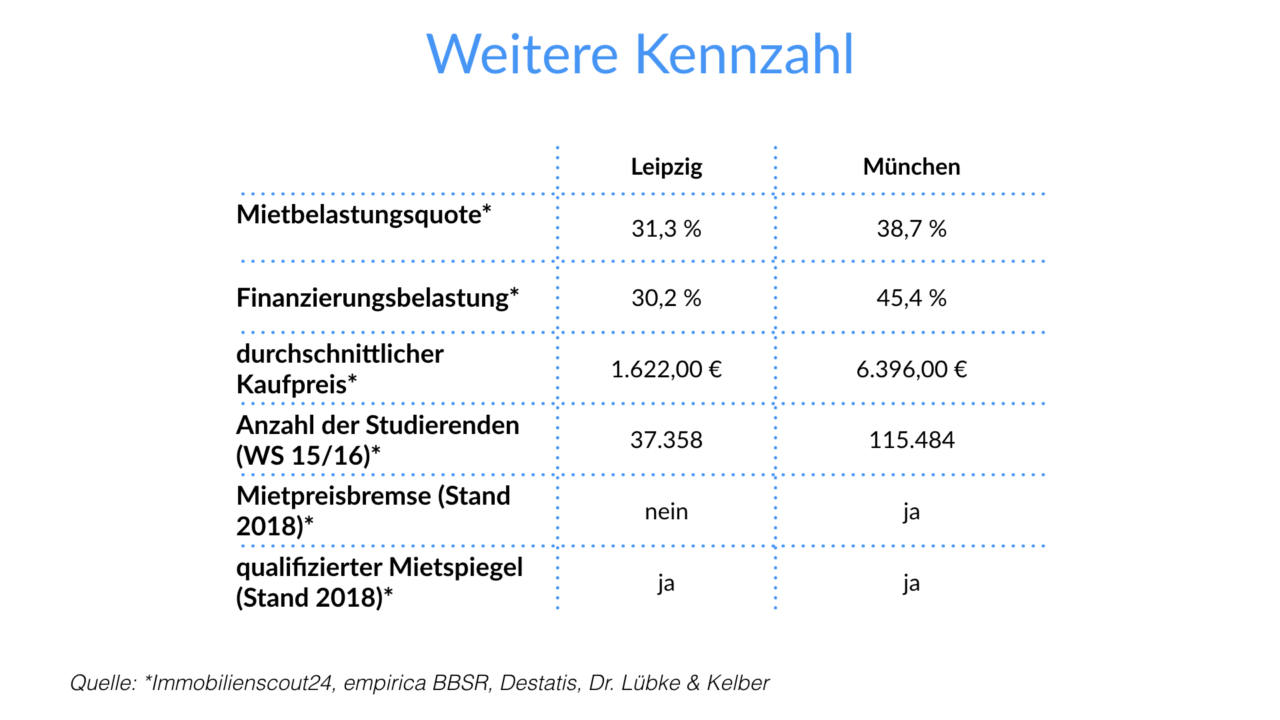

Was musst du bei der Standortanalyse noch im Auge behalten? Bei einer hohen Mietbelastungsquote wird es schwierig für dich, höhere Mieten zu erzielen. Die Zahl besagt, wie viel Einkommen pro Person für die Miete verwendet werden muss. In beliebten Städten mit hart umkämpftem Wohnungsmarkt wie München oder Hamburg ist die Mietbelastungsquote höher als in weniger beliebten Regionen.

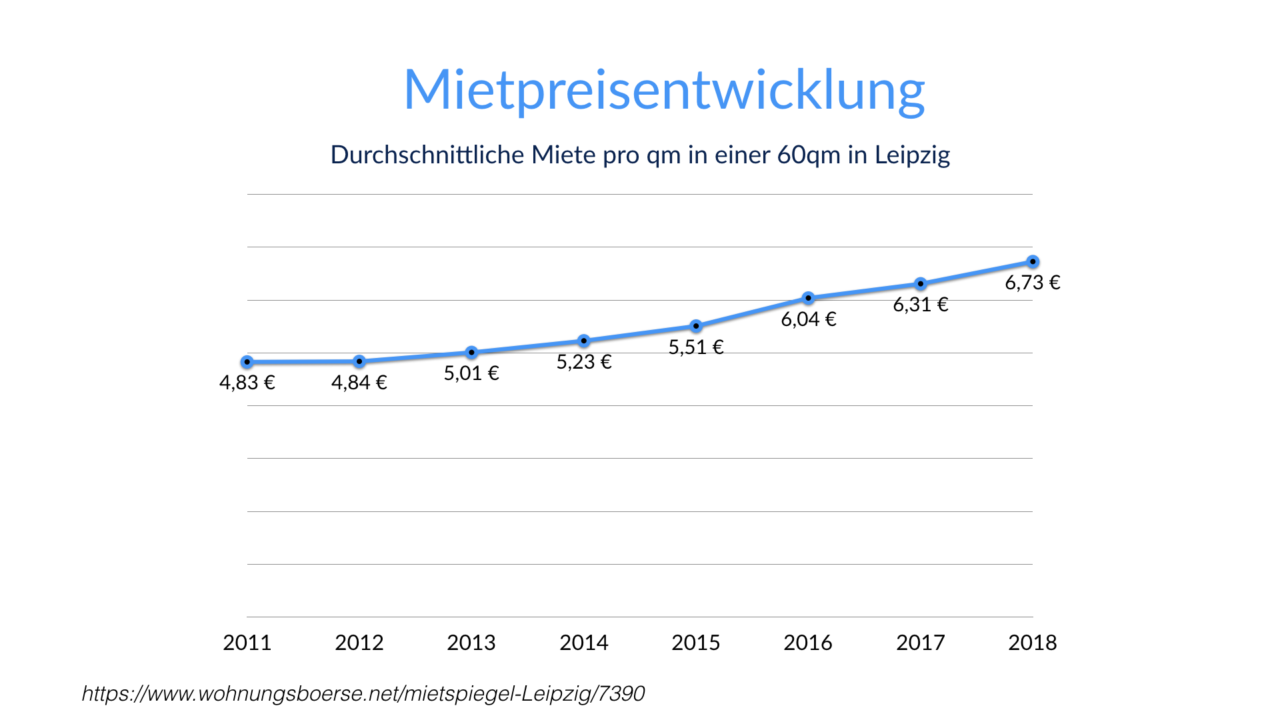

Hier siehst du beispielsweise München und Leipzig gegenüber gestellt:

Die Miete an sich und die verfügbaren Einkommen wirkt sich auf die Mietbelastungsquote aus. Hier gibt es also zwei Stellschrauben: Die positive Einkommensentwicklung und die Miete. Wenn wir im Rahmen der Standortanalyse einen Standort wie München betrachten, stellt sich die Frage, wo die Einkommen hin wachsen sollen. In Leipzig hingegen ist die Frage, ob eventuell noch Luft ist.

Einkommensentwicklung und Verteilung Leipzig

Eine weitere wichtige Kennzahl bei der Standortanalyse ist die relative Erschwinglichkeit von Eigentum. Auch wenn du als Investor primär zur Kapitalanlage in ein Objekt investierst, ist es für dich interessant, ob deine Immobilie für Eigennutzer interessant ist. Da hierbei oft Emotionen im Spiel sind, kannst du in der Regel höhere Verkaufspreise erzielen, wenn du deine Immobilie an Eigennutzer verkaufst.

Wie du siehst, ist die Finanzierungsbelastungsquote in München über 40 Prozent und das ist ungesund. Natürlich haben Münchner mehr Einkommen und es weniger schlimm, bei einem Verdienst von 5.000 EUR netto im Monat 2.500 EUR für die Rate ausgeben zu müssen als bei 2.000 EUR netto 1.000 EUR. Allerdings sind die Eigentümer in München am Limit, gerade was die Zinsanfälligkeit betrifft.

45 Prozent Belastungsquote und niedrige Zinsen können bei einem anderen Zinsniveau die Finanzierung zu Fall bringen. Eine Verdoppelung der Preise ohne eine Verdoppelung des Einkommens kann es in München in normalen Lagen aus meiner Sicht nicht geben (Stand 03/2019).

Warum eine niedrige Leerstandsquote wichtig ist

Wichtig bei der Standortanalyse ist auch eine niedrige Leerstandsquote, da du ansonsten Gefahr läufst, dass der Mieter bei Mieterhöhungen einfach in eine günstigere Wohnung umzieht. Unterscheide hierbei die marktaktive von der allgemeinen Leerstandsquote. Erstere berücksichtigt Immobilien, die in weniger als einem halben Jahr aktiviert werden könnten. Wenn sich diese beiden Quoten stark unterscheiden, ist dies ein Hinweis darauf, dass noch viele Objekte in der Stadt für dich als Investor interessant sind und Potenzial haben.

Hier siehst du die Leerstandsquote in Leipzig:

Lagen mit hohen Leerstandsquoten brauchen niedrige Kaufpreisfaktoren und das entsprechende Management. Wenn die Immobilie nicht bei dir vor Ort ist und Immobilien in der Lage schwer zu vermieten sind, brauchst du einen guten Makler oder eine gute Hausverwaltung, die dir über mehrere Monate das Objekt am Markt vermietet. Wahrscheinlich ist dies für den Dienstleister ein Geschäft ohne Profit, da in solchen Lagen eine günstige Miete mit vielen Besichtigungen bis zum Vertragsabschluss zusammenkommen kann. Prüfe bei der Standortanalyse in schwierigen Lagen, ob der Dienstleister vor Ort ist.

Bautätigkeit im Vergleich zu den Haushalten

Wie sieht es mit der Bautätigkeit im Verhältnis zu den Haushalten aus? Die Mieten werden steigen, wenn du einen Haushaltswachstum beobachtest, aber wenig gebaut wird. Auch dies ist eine wichtige Kennzahl für deine Standortanalyse, genauso wie die Diversität der Wirtschaft. Sollte beispielsweise in der Autostadt Wolfsburg der Hauptarbeitgeber VW in Schwierigkeiten geraten, hätte dies fatale Auswirkungen auf ein Investment in der Region, da die meisten Menschen vor Ort bei dem Unternehmen beschäftigt sind.

An dem Standort, an dem du investierst, sollten möglichst unterschiedliche Unternehmen angesiedelt sein. Denn nur wenn die Unternehmen ihre Beschäftigten bezahlen können, wirst du im Idealfall steigende Mieteinnahmen erwirtschaften können. Besonders vorteilhaft ist die Ansiedelung von Zukunftsbranchen, die mit den Themen Digitalisierung und Vernetzung zu tun haben. Dies ist beispielsweise in Dresden der Fall. Falls ein Standort strukturschwach ist, muss dies durch den Kaufpreis und die Rendite kompensiert werden. Ich behaupte, dies ist in Stuttgart und Wolfsburg nicht der Fall (Stand 03/2019).

Prüfe die gesetzlichen Regelungen

Gibt es eine Mietpreisbremse oder gewisse Vorkaufsrechte zu beachten? Es wäre fatal, wenn die Widerrufsfrist deines Darlehens überschritten ist und der Mieter sein Vorkaufsrecht ausübt. Unterschreibe den Darlehensvertrag erst, wenn das Vorkaufsrecht abgelehnt wurde. Hierfür musst du im Vorfeld eine zeitlich befristete Zusage der Bank haben.

Jetzt weißt du, auf welche Faktoren du im Rahmen der Makrolage achten musst. Es gibt jedoch auch wichtige Indikatoren, die bei der Mikrolage geprüft werden sollten.

Welche Faktoren solltest du bei der Mikrolage überprüfen?

Prüfe unbedingt die Lärmkarte, bevor du in eine Immobilie investierst. Dies ist umso wichtiger, wenn du dich vor Ort überhaupt nicht auskennst. Befindet sich eine ICE-Bahntrasse oder eine Einflugschneise in der Nähe? Liegt das Objekt an einer stark befahrenen Hauptstraße? Besonders laute Bereiche sind in der Lärmkarte tiefrot gefärbt. Es gibt Tages- und Nachtlärmkarten sowie spezielle Lärmkarten für Straßen, Flugverkehr und Eisenbahnen.

Hier kannst du die Lärmkarte von Dresden einsehen.

Auch die Entwicklung der Bodenrichtwerte sollte ein Kriterium für deine Standortanalyse sein. Was kostet momentan ein Quadratmeter an Bauland und welche Prognose wird gegeben? Die Bodenrichtwerte werden vom zuständigen Gutachterausschuss erstellt. Warum ist dieser Wert wichtig? Für die Kalkulation deines Immobilieninvestments ist die Abschreibung des Gebäudes maßgeblich.

Bodenrichtwert und Abschreibungen

Hier kann der Investor einen erheblichen Betrag steuerlich geltend machen. Das Finanzamt teilt den Kaufpreis samt Anschaffungskosten in Verteilung Boden und Gebäude auf. Wenn es wie in Berlin, Hamburg oder München hohe Bodenrichtwerte gibt, kannst du davon ausgehen, dass deine Abschreibungsgrundlage niedrig ist. Wenn du dein Objekt in den ersten drei Jahren modernisieren willst, ist die Verteilung für die 15-Prozent-Grenze extrem wichtig.

Erfahre hier mehr zum Thema Verteilung Grund und Boden.

Erfahre hier mehr zum Thema Modernisierung und 15 Prozent Grenze.

Halte dich informiert

Wenn du regelmäßig Zeitung liest, bist du über geplante Großprojekte informiert. Ein bisher toter Stadtteil kann beispielsweise attraktiv werden, wenn sich dort ein großer Arbeitgeber ansiedelt. Bestelle dir zudem vom Gutachterausschuss den Wohnungsmarktbericht deiner Region, der auf realen Kaufpreisen basiert. Es ist auch möglich, den Gutachterausschuss darum zu bitten, den Kaufpreis zu beurteilen. In diesem Fall bekommst du Vergleichsobjekte aus Verkäufen, die noch nicht lange zurückliegen.

Allerdings muss für die Auskunft ein berechtigtes Interesse vorliegen. Bitte den Eigentümer oder Makler der Immobilie, diesen Bericht für dich gegen Übernahme der Kosten anzufordern. Das ist natürlich nur in Märkten möglich, in denen die Verkäufer noch nicht abgehoben sind. In München, Hamburg & Co. wird in der Regel einfach der Käufer genommen, der keine Fragen stellt. Der große Vorteil bei den Daten des Gutachterauschusses ist, dass die Daten nicht verfälscht sind.

Die Angebotspreise sind nicht die Endpreise

Die Angebotspreise, die du in den einschlägigen Portalen siehst, sind häufig unrealistisch, weil immer nachverhandelt wird. Wenn du eine Immobilie in einer größeren Stadt erwirbst, kannst du davon ausgehen, dass es ein Stadtentwicklungskonzept gibst. Ruf einfach bei der zuständigen Behörde an und lass dir diese öffentlichen Informationen geben oder google danach. Spannend ist auch, wo es Freiflächen gibt, die in den nächsten Jahren bebaut werden sollen, weil dadurch die benachbarten Grundstücke aufgewertet werden können.

Was dir der Gutachterausschuss noch liefert

Hier siehst du, wie sich der Preis für Denkmalimmobilien und Bestandsimmobilien entwickelt hat:

Die Bestandsimmobilien sind die Neubauimmobilien vor 10 oder 20 Jahren. Wenn du heute Neubau- oder Denkmalimmobilien kaufst, muss der Bestandspreis den Neubaupreis in 10 oder 20 Jahren erreicht haben, damit du überhaupt noch das bekommst, was du ursprünglich bezahlt hast. Natürlich hast du bei einer Denkmalimmobilie noch Steuervorteile. Wichtig ist, dass du in deiner Kalkulation beim Thema Wertsteigerung den Bestandspreis hochrechnest und nicht den Neubau- oder Denkmalsanierungspreis.

Mehr zum Thema Denkmalsanierung und deren Steuervorteile erfährst du hier.

Eine weitere Auskunft ist das Verhältnis vom Kaufpreis für Eigentumswohnungen im Wiederverkauf und Mehrfamilienhäuser im Wiederverkauf:

Wie du in Leipzig sehen kannst, gibt es keinen Discount mehr auf Mehrfamilienhäuser, obwohl das gerechtfertigt ist, da du mehr Fläche und in der Regel ein Objekt ohne bestehende Instandhaltung kaufst. Was im Grunde selbstverständlich ist, wird oft vernachlässigt: Nimm dir die Zeit und erkunde die Stadt und insbesondere das Viertel, in dem du eine Immobilie erwerben möchtest. Sprich mit Maklern und Hausverwaltern vor Ort oder rufe sie an, was sie von der Lage und dem Objekt halten, das du kaufen willst. Zahle ihnen gegebenenfalls ein Honorar für eine unabhängige Einschätzung.

Fazit

Wie du siehst, ist die Standortanalyse sehr komplex und erfordert viel Zeiteinsatz. Mach dir zunächst klar, in welche Standorte du investieren möchtest. Im Idealfall kennst du dich vor Ort aus und musst keine weiten Wege zurücklegen, um bei deinem Objekt zu sein. Es kommt aber auch auf die Strategie an, die du mit deiner Immobilieninvestition verfolgst. Wenn du beispielsweise Wert auf günstige Einkaufspreise und hohe erzielbare Mieten legst, werden dir nicht viele Städte zur Auswahl stehen. Behalte immer im Hinterkopf, dass deine Immobilie nicht mobil ist. Es ist unabdingbar, im Rahmen einer ausführlichen Standortanalyse zu prüfen, wo eine Immobilieninvestition wirklich sinnvoll und nachhaltig ist.

Als Weiterführung empfehle ich dir unseren Onlinekurs bei Udemy: Immobilienwissen Meisterklasse – Standortanalyse.

Die besten Investorengrüße aus Leipzig

Erik

0 Kommentare