Jeden Tag zahlen deutsche Lebensversicherer 200 Millionen Euro aus. Das ist viel Geld und eine große volkswirtschaftliche Verantwortung. Menschen verlassen sich auf diese Zahlung – es geht um ihre Rente. Lange Zeit hat das System „Lebensversicherung“ funktioniert. Die Frage ist: Wie geht es in Zukunft weiter?

Der erste Teil handelt von den steuerlichen Aspekten und Fristen der Auszahlung einer Lebensversicherung. Im zweiten Teil gebe ich dir Lösungen für die Wiederanlage des Geldes. Im letzten Teil gehe ich auf die generellen Probleme von Lebensversicherern ein.

Auszahlung Lebensversicherung mit Abschluss vor 2005

Bis zum 31.12.2004 war es möglich, mit dem Abschluss einer kapitalbildenden Lebensversicherung Steuern zu sparen. Die Beiträge kann man steuerlich absetzen und nach einer Haltefrist von zwölf Jahren sind die Gewinne steuerfrei. Diese Verträge haben bis heute Bestandsschutz. Du hast solch einen Vertrag? Nehme unter keinen Umständen eine Vertragsveränderung vor. Eine Vertragsveränderung ist eine längere Aussetzung, Anhebung oder Herabsetzung des Beitrags. Dynamisierung sind jährliche Steigerung um einen festen Prozentsatz. Sie sind keine Vertragsveränderungen wenn Sie bei Vertragsabschluss vereinbart wurden.

2005 das Alterseinkünftegesetz kommt!

Das Alterseinkünftegesetz wurde 2005 eingeführt. Anlass zur Reform gab ein Beamter, der vor dem Bundesgerichtshof geklagt hatte und die Ungleichbehandlung von gesetzlichen Renten und Pensionen beanstandete. Pensionen werden versteuert – Gesetzliche Rente bis 2005 nicht.

Der Fiskus nahm die Reform gleich zum Anlass Steuervorteile zu streichen. Beiträge klassischer Lebensversicherungen sind nach 2005 nicht von der Steuer abzusetzen und die Auszahlungen sind zu versteuern. Lebensversicherungen wurden unattraktiver und Kunden entschieden sich vermehrt für Rentenversicherungen. Dabei ist kein Todesfallrisiko abgedeckt sondern das Langlebigkeitsrisiko über eine ewige Rente.

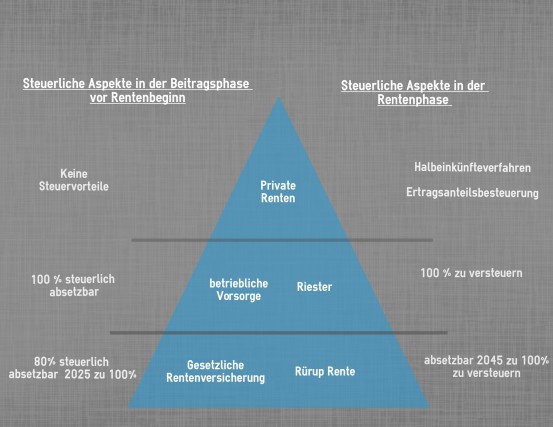

Alterseinkünftegesetz und die Besteuerung nach dem drei Schichten System

Im Alterseinkünftegesetz gibt es drei unterschiedlich Schichten der Besteuerung:

1. Rürup – Rente

Rüruprenten werden wie gesetzliche Renten versteuert. 2015 sind 70% zu versteuern, die restlichen 30 % nicht. Schrittweise bis 2040 wird die gesetzliche Rente und die Rürup Rente zu 100% versteuert. Die Beiträge die du heute einzahlst sind zu 80% steuerlich absetzbar und ab 2025 zu 100%.

2. Riesterrente

Die Rentenzahlung der Riester – Rente sind zu 100% zu versteuern. Das bedeutet, alle Einnahmen aus Riester musst du mit deinem persönlichen Steuersatz versteuern und die Steuer an das Finanzamt abführen. Deswegen sind Rentner gezwungen eine Steuererklärung zu erstellen. Zukünftige Rentner rechnen mit der Bruttorente im Alter ohne Steuerabzug und sind dann verwundert. Nach Steuerabzug und Sozialabgaben bleibt wenig übrig.

3. Nach 2005 abgeschlossene Renten und Lebensversicherung

Rentenversicherung bieten zwei Möglichkeiten durch das Kapitalwahlrecht. Du kannst dir eine Lebenslange Rente auszahlen lassen oder einmalig Kapital. Wenn du dir Kapital auszahlen lässt, wird das Halbeinkünfteverfahren angewandt. Das bedeute das deine Erträge zur Hälfte versteuert werden.

Dazu ein Beispiel:

Auszahlung einer Lebensversicherung 65.000€ bei der insgesamt 45.000€ eingezahlt wurden, macht 20.000€ Gewinn. Der Gewinn wird zur Hälfte versteuert. Die Hälfte sind 10.000€. Die abzuführende Steuer errechnet sich aus deinem persönlichen Steuersatz. Nehmen wir an dieser beträgt 20%. Wir rechnen 10.000€ mal 20% – das ergibt 2.000€ Steuer, die du dem Finanzamt schuldest.

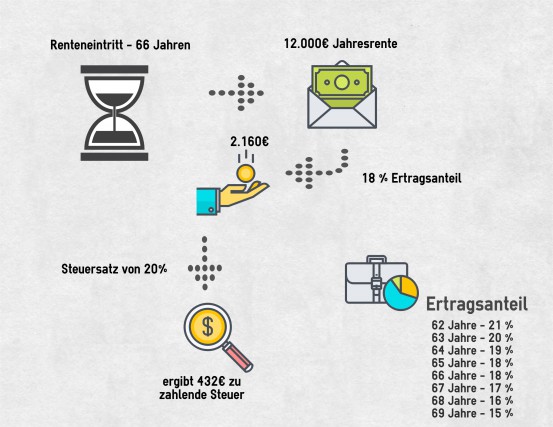

Du wählst bei der Rentenversicherung die Rentenzahlung und nicht das einmalige Kapital. Hier wird Ertragsanteilsbesteuerung angewandt. Ein fest definierter Prozentsatz ist zu versteuern je nachdem wann du in Rente gehst. Ich habe für dich eine Infografik entwickelt die dir das verdeutlichen soll.

Auszahlung Lebensversicherung vor dem Rentenbeginn

Zwei wesentliche Punkte die du bei der Auszahlung der Lebensversicherung beachtest. Zum einen die Erhöhung 2012, des Renteneintrittsalter von 65 auf 67 Jahre. Ohne steuerliche Nachteile sind Verträge die vor 2012 abgeschlossen mit 60 Jahren zum Halbeinkünfteverfahren abzurufen und nach 2012 mit 62 Jahren. Die Ertragsanteilsbesteuerung kannst du der Tabelle in der Infografik entnehmen.

Was passiert bei Auszahlung, wenn du vor dem 60 und 62 das Geld abrufst – es wird Abgeltungssteuer fällig. Auf alle Gewinne fallen 25% zuzüglich Solidaritätszuschlag und Kirchensteuer. Eine Rürup – Rente kannst du nicht zurückkaufen nur eine Riester Rente und Renten beziehungsweise Kapitalbildende Lebensversicherung. Bei Kündigung der Riester – Rente werden alle Zulagen und Steuervorteile zurückgefordert. Das kann unter Umständen sehr teuer werden in anderen Fällen kann es sich aber lohnen. Ein Profi sollte das überprüfen.

Auszahlung Lebensversicherung – Was machen mit dem Geld?

Du hast dir deine Lebensversicherung auszahlen lassen und weißt nicht wohin mit dem Geld? Jemand der in Rente geht hat spezielle Anforderungen. Die Strategie muss auf den kurzen Anlagehorizont ausgelegt sein. Hier siehst du das Anlagedreieck. Es gibt drei wesentliche Faktoren. Sicherheit, Rendite und Flexibilität. Es gibt nicht die eierlegende Wollmilchsau. Zweistellige Renditen erzielen ohne Risiko und bei kompletter Flexibilität ist Wunschdenken.

In Deutschland legen die Menschen viel Wert auf Sicherheit. Das Geld liegt auf den Tagesgeld- und Girokonten. Welche negativen Konsequenzen dieses Verhalten hat habe ich in dem Blogartikel, „Ich verliere Geld ganz sicher! Tagesgeld und Girokonten, die zwei größten Irrtümer“, beschrieben.

Auch Bausparverträge erfreuen sich eines regen Zulaufes. Bei genauerem Nachrechnen ist in den seltensten Fällen eine Anlage in solch einen Vertrag sinnvoll. Ich habe dies in meinem Blogartikel „Ist ein Bausparvertrag sinnvoll – nur einer von zehn“ beschrieben.

Was tun – ist eine sofortbeginnende Rentenversicherung eine Lösung?

Die Lebensversicherung steht zur Auszahlung bereit? dann bekommt der Vermittler eine Information. Die Versicherungsgesellschaft will das Geld nicht weggeben und es wieder anlegen. Dir wird eine sofortbeginnende Rentenvesicherung angeboten. Versicherungsangebote sind in der Regel intransparent was die Kosten betrifft. Bisher hat dies die Einführung der Effektivkostenquote verhindert. Eine Effektivkostenquote umfasst alle Kosten eines Vertrages.

Sofortbeginnende Rentenversicherung Vorteile und Nachteile auf einen Blick

Vorteil:

Ein Vorteil ist die Absicherung des Langlebigkeitsrisikos. Egal wie alt du bist, du kannst mit den Auszahlungen ein Leben lang rechnen. Ob du 85, 95 oder 100 Jahre alt wirst. Eine Rentenversicherung ist das einzige Produkt welches das kann.

Nachteil:

Bei Abschluss fallen Vertriebs- und Verwaltungskosten an. Diese belasten deinen Vertrag. Aktuell gibt es einen garantierten Zins von lediglich 1,25%. Versicherungen legen das Geld in Staatsanleihen an. Diese werfen minimale Zinsen ab, es ist fraglich ob Versicherungen für dich nachhaltig Renditen erwirtschaften. Wenn du das Geld in eine Rentenversicherung investierst bekommst du es erstmal nicht heraus. Eine längere Phase aus niedrigen Staatsanleihzinsen und Inflation kann deine Renten komplett vernichten. Es ist nicht ausgeschlossen, dass Versicherer pleite gehen. Der § 89 VAG erlaubt es dem Versicherer deine Leistungen herabzusetzen.

Zwei Lösungen

Lösung Eins

Du brauchst das Geld zum Renteneintritt oder einen Teil davon? Im Vertrag existiert ein hoher Garantiezins? Du kannst deine Lebensversicherung beleihen und den Rentenbeginn fünf bis zehn Jahre nach hinten verschieben. Die Beleihung der Police erfolgt bei der Bank deiner Wahl oder der Versicherungsgesellschaft.

Lösung Zwei

Nur einen kleinen Teil in eine Rentenversicherung anlegen und den Großteil in Sachwerte. Bei den Sachwerten wird ein kleiner Teil in Gold und Silber angelegt. Warum ein kleiner Teil? Gold und Silber ist kein arbeitendes Kapital und generiert keine laufenden Auszahlungen. Aktien, Hochzinsanleihen und Immobilien generieren Auszahlungen. Die Konsequenz ist, dass du dich um dein Vermögen kümmerst. Du hast Zeit im Ruhestand und ich finde es macht auch Spaß sich um sein Vermögen zu kümmern. Sachwerte zu kaufen ist sehr anspruchsvoll. Du brauchst einen Analyse und Selektionsprozess. Schaue dir gerne unseren Prüfprozess an.

Falls du nicht im Ruhestand bist, für mich das Unwort schlecht hin, kannst du diese Strategien verfolgen.

Dein Vermögen wird vererbt? Lese dir gerne meinen Bloagartikel zum Erbschaftssteuerfreibetrag durch. Fehler bei Vererbung kosten beträchtliche Summen. Deine Hinterbliebenen haben wenig Freude. Kläre es zu Lebzeiten.

Fazit

Zeit ist ein entscheidender Faktor. Zeit kann Fehler heilen – Zeit gibt Raum Strategien zu erproben. Ich nehme an du hast wenig davon. Treffe Entscheidungen bewusst. Dein Vermögen zu ignorieren ist teuer. Ich habe dir einen Mehrwert geboten? Bei Fragen oder Anregungen komm gerne auf mich zu.

Keep Smart

Erik

0 Kommentare