In einem meiner letzten Blogbeiträge habe ich dir die Holding als Gesellschaftskonstrukt für Vermögende vorgestellt. Mit deinem gewonnenen Wissen über Kapitalgesellschaften und die Holdinggesellschaft wird ein weiterer Aspekt interessant: Der Unterschied zwischen Asset Deal und Share Deal. Solltest du in diesem Zusammenhang mit gewissen Begriffen nichts anfangen können, bitte ich dich, die Grundlagen noch einmal hier nachzulesen.

Nachdem du in deiner fortschreitenden Karriere als Immobilieninvestor ausgewählte Objekte in Mutter- und Tochtergesellschaften strukturiert hast, bleibt die Frage offen, wie und wann du deine Tätigkeit weiter steuerlich optimieren kannst. Hier setzt der Share Deal an. Dabei geht es im Wesentlichen um die Vermeidung von Grunderwerbsteuer durch den An- und Verkauf von Immobilien in Unternehmensform. Dies soll zunächst ausreichen, um dein Einsparpotenzial aufzuzeigen. Eine genauere Erklärung folgt im Verlauf dieses Beitrags.

Die Grunderwerbsteuer stellt einen wesentlichen Anteil der Erwerbsnebenkosten dar. Im folgenden findest du die aktuellen Grunderwerbsteuersätze (31.12.2018):

|

Bundesland |

Steuersatz |

Ersparnis bei 1 Mio. EUR |

|

Baden-Württemberg |

5,0 % |

50.000 EUR |

|

Bayern |

3,5 % |

35.000 EUR |

|

Berlin |

6,0 % |

60.000 EUR |

|

Brandenburg |

6,5 % |

65.000 EUR |

|

Bremen |

5,0 % |

50.000 EUR |

|

Hamburg |

4,5 % |

45.000 EUR |

|

Hessen |

6,0 % |

60.000 EUR |

|

Mecklenburg-Vorpommern |

5,0 % |

50.000 EUR |

|

Niedersachsen |

5,0 % |

50.000 EUR |

|

NRW |

6,5 % |

65.000 EUR |

|

Rheinland-Pfalz |

5,0 % |

50.000 EUR |

|

Saarland |

6,5 % |

65.000 EUR |

|

Sachsen |

3,5 % |

35.000 EUR |

|

Sachsen-Anhalt |

5,0 % |

50.000 EUR |

|

Schleswig-Holstein |

6,5 % |

65.000 EUR |

|

Thüringen |

6,5 % |

65.000 EUR |

Du siehst bereits an den verschiedenen Grunderwerbsteuersätzen, dass das Optimierungspotenzial stark von der Lage deines Objektes abhängig ist.

Asset Deal und Share Deal

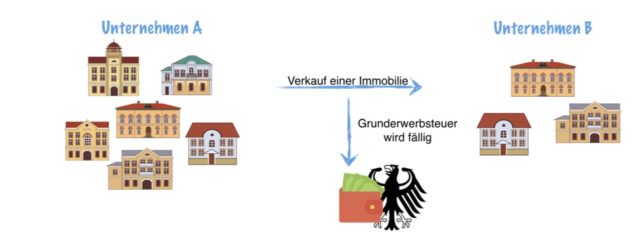

Der Asset Deal beschreibt den vollständigen Übergang von Eigentum an einem Wertgegenstand (hier eine Immobilie) vom Veräußerer auf den Erwerber. Eine Immobilie, die vorher A gehört hat, gehört nach Kaufvertragsabwicklung B. Bei diesem Vorgang fällt Grunderwerbsteuer gem. § 1 Abs.1 Nr.1 Grunderwerbssteuergesetz (GrEStG) an.

Der Share Deal hingegen ist eine Anteilsveräußerung an einem Unternehmen. Der Gesellschaftsanteil an einer immobilienbesitzenden Gesellschaft geht von A auf B über. Der eigentliche Eigentümer der Immobilie bleibt die Gesellschaft selbst.

Wichtiges zur Grunderwerbsteuer

Grunderwerbsteuer fällt gem. § 1 Abs.2a ff. GrEStG nicht an, soweit maximal 94,9% der Gesellschaftsanteile in einem Vorgang unmittelbar oder mittelbar übertragen werden.

§ 1 Abs. 2a GrEStG: Gehört zum Vermögen einer Personengesellschaft ein inländisches Grundstück und ändert sich innerhalb von fünf Jahren der Gesellschafterbestand unmittelbar oder mittelbar dergestalt, dass mindestens 95 Prozent der Anteile am Gesellschaftsvermögen auf neue Gesellschafter übergehen, gilt dies als Übereignung eines Grundstücks auf eine neue Personengesellschaft.

Die restlichen 5,1% der Gesellschaftsanteile können nach Ablauf einer Haltefrist von fünf Jahren grunderwerbsteuerfrei hinzuerworben werden.

In einem aktuellen Anwendungserlass hat das Finanzministerium einige Fallkonstellationen vorgestellt und die steuerlichen Auswirkungen erläutert. Solltest du hierzu mehr erfahren wollen, folge bitte diesem Link. Zusätzliche Informationen findest du hier.

Ist eine Befreiung von der Grunderwerbsteuer möglich?

Die Befreiung von der Grunderwerbsteuer innerhalb der o.g. Grenzen wurde in das Grunderwerbssteuergesetz aufgenommen, um Umstrukturierungen innerhalb großer Firmenkomplexe ohne Steuerbelastung zu ermöglichen und somit unter anderem Arbeitsplätze zu erhalten. Nicht selten stellt die Ersparnis der Grunderwerbsteuer aber auch das I-Tüpfelchen bei großen Immobiliendeals dar.

Bei Kapitalgesellschaften greift zuletzt häufig folgende Regelung durch:

§ 1 Abs. 3a GrEStG: Soweit eine Besteuerung nach Absatz 2a nicht in Betracht kommt, gilt als steuerbarer Rechtsvorgang auch ein solcher, aufgrund dessen ein Rechtsträger unmittelbar oder mittelbar eine wirtschaftliche Beteiligung in Höhe von mindestens 95 vom Hundert an einer Gesellschaft, zu deren Vermögen ein inländisches Grundstück gehört, innehat.

Die immobilienverwaltende Kapitalgesellschaft kann somit nicht grunderwerbsteuerfrei (wirtschaftlich) in einer Hand gehalten werden. Eine Konstellation, bei der eine GmbH, deren Gesellschafter-Geschäftsführer du bist, den Anteil von 5,1% erwirbt, ist somit ausgeschlossen. Es bleibt allerdings die Möglichkeit 5,1% von einer vertrauten Person erwerben zu lassen.

Diese Fallen musst du beachten:

- Da bei einem Share Deal ein Gesellschaftsanteil veräußert wird, bestehen sämtliche unternehmensrechtlichen Haftungsrisiken der Gesellschaft fort. Es ist somit äußerst wichtig, sämtliche Forderungen, Verbindlichkeiten und Vermögenswerte der zu übernehmenden Gesellschaft zu prüfen. Hierin liegt ein wichtiger Unterschied zum Asset Deal, bei dem ausschließlich ein Vermögensgegenstand (Immobilie) den Eigentümer wechselt und der Veräußerer gemäß Kaufvertrag in der Regel für Altverbindlichkeiten haftet.

- Weiter muss die Strategie zum Objekt passen. Es fallen aufgrund des Gesellschaftskonstruktes als Holding Körperschafts- und Gewerbesteuer an. Es besteht zwar die Möglichkeit, als Privatinvestor eine Kapitalgesellschaft im Share Deal anzukaufen, doch gehört zu jedem Erwerb ein Exit-Szenario. Die spätere Veräußerung der Kapitalgesellschaft führt bei dir als Privatinvestor zwingend zu gewerblichen Einkünften nach § 17 EStG, wodurch der größte Vorteil, der steuerfreie Veräußerungsgewinn, entfällt. Hier stellt die Holding die bessere Wahl dar. Diese zahlt effektiv nur etwa 0,7 % Körperschaftssteuer auf die Veräußerung der Gesellschaftsanteile.

- Auch Prüfungs- und Rechtsberatungskosten fallen bei Share Deals in der Regel höher aus. Die Grunderwerbsteuerersparnis muss demnach die Opportunitätskosten einer privaten Investition übersteigen. Es kommt somit nicht in Frage, ein Objekt zu kaufen, welches sich nur aufgrund eines Steuervorteils lohnen soll. Spätestens hier erkennst du, dass es sich vor allem um ein Steuersparmodell für sehr große Vermögen handelt.

- Zuletzt bindet der Share Deal Eigenkapital des Veräußerers. Dieser muss in den meisten Fallkonstellationen den Zwerganteil von 5,1% über einen gewissen Zeitraum behalten. Während du als Erwerber die Entscheidungen über die Immobilie triffst, folgt sein Gesellschaftsanteil stets deinem. Dieses Risiko ohne ausreichendes Stimmrecht und die spätere Zahlung für den restlichen Anteil ist nicht für jeden Veräußerer interessant.

Hinweis

Zur Zeit debattieren die Finanzminister der Bundesländer über die Erhöhung des steuerschädlichen Anteils auf 10% und eine Verlängerung der Haltefrist auf 10 Jahre. Der Zwerganteil könnte demnach zukünftig 10,1% betragen. Bei Personengesellschaften wäre ein steuerfreier Erwerb dieses Anteils somit erst nach zehn Jahren möglich. Die Regelungen für Kapitalgesellschaften sollen analog angepasst werden, sodass auch die Möglichkeit eine vertraute Person für die 10,1% mit ins Boot zu holen entfällt. Die Attraktivität von Share Deals würde abnehmen. Diese Entwicklung solltest du im Auge behalten, falls du eine entsprechende Investition tätigen möchtest.

Fazit

Der Share Deal ist ein interessantes Konstrukt, um Grunderwerbsteuer zu sparen. Dieser Vorteil wird immer häufiger genutzt, seitdem die Bundesländer von dem früher allgemein gültigen Steuersatz (3,5 %) abweichen können. Je höher der Steuersatz, desto größer die Ersparnis. Die Vorteile kristallisieren sich insbesondere dann heraus, wenn die Holdingkonstruktion an sich bereits günstiger ist.

Beispiele dafür sind:

- Immobiliendeals mit höherem Verlustrisiko

- Bauträgerfälle, bei denen ganze Gebäude saniert und veräußert werden

- Fix & Flip Strategien, bei dem innerhalb kurzer Zeit (Sanierung) zweimal Grunderwerbsteuer anfallen würde (An- und Verkauf)

- Grundsätzlich kurze Haltedauern

Es ist darauf zu achten, dass jede Tochtergesellschaft nur Objekte enthält, welche gemeinsam veräußert werden können und sollen. Andernfalls ist es möglich, dass aufgrund interner Umstrukturierungsmaßnahmen weitere Grunderwerbsteuertatbestände ausgelöst werden.

In der Öffentlichkeit werden immer wieder Share Deals großer Immobiliengesellschaften bekannt, die im zweistelligen Millionenbereich liegen. Es ist somit davon auszugehen, dass sich der administrative Aufwand erst im Millionenbereich amortisiert. In diesen Immobiliengesellschaften befinden sich meist ganze Gebäudekomplexe oder Straßenzüge.

0 Kommentare

Trackbacks/Pingbacks