Ich werde oft mit der Aussage konfrontiert, dass ein Eigenheim noch die beste Altersvorsorge sei oder dass die selbstgenutzte Immobilie in Zeiten der Niedrigzinsen ein sicheres Ding ist. In diesem Zusammenhang wird „Immobilien kaufen und vermieten“ mit „Immobilie kaufen und selbst einziehen“ nicht selten in einen Topf geworfen. Hierbei gibt es gewaltige Unterschiede.

Zum Einen wird es steuerlich ganz anders behandelt (lies hierzu gerne den Blogartikel Abschreibung Gebäude) und zum Anderen habe ich keinen Mieter, der mit seinen Mietzahlungen das Immobiliendarlehen tilgt. Ebenfalls kann ich nicht mit den Augen eines Investors auf die Zahlen schauen, weil ich selbst darin leben möchte. Fußböden, Türen, Ausstattung und vieles mehr spielen hier eine größere Rolle.

Was wichtig ist, wenn du erfolgreich in Immobilen Investieren willst kannst du in meiner vierteiligen Blogartikelreihe lesen.

Grundsätzlich kann selbstgenutztes Wohneigentum im Wert steigen, aber in den meisten Fällen ist es leider nicht der Fall. Grund ist natürlich die Lage, denn wer in seine Immobilie einziehen möchte hat nur schwer eine Auswahl verschiedener guter Lagen. Ebenfalls ist das Angebot begrenzter als bei einer reinen Kapitalanlageimmobilie, die in den Toplagen in ganz Deutschland gesucht wird. Hinzu kommt in den meisten Fällen, dass es ein Haus sein soll und dann fällt die Wahl oft auf einen Vorort.

Viele wollen aufs Land

In Vororten größerer Städte tut sich viel. Neubau neben Neubau. Viele wollen aus der Stadt raus aufs Land und ihr eigene oder sind aufgrund der Preise dazu gezwungen. Zum Beispiel ist ein Einfamilienhaus in Hamburg für eine Familie mit einem mittelmäßigen Einkommen schwer erschwinglich.

Dadurch entstehen Neubausiedlungen, Wissenschaftler sprechen von einer „Zersiedelung“ der Städte. Im gleichen Atemzug wird von einem Bevölkerungsrückgang bis 2050 zwischen 11% und 16% gesprochen. Somit würden derzeitig attraktive Lagen in Randgebieten aufgrund fehlender Nachfrage unattraktiver werden.

Immobilien als Altersvorsorge

Wird von Betongold oder Immobilien als Altersvorsorge im Zusammenhang mit einem Einfamilienhaus in einem Vorort gesprochen, entstehen große Fragezeichen.

Miete entfällt nicht in jedem Fall

Auf der anderen Seite würde die zu zahlende Miete im Alter entfallen und somit die Rente nicht dafür aufgewendet werden müssen. Vorausgesetzt das Eigenheim ist abgezahlt. Die Gefahr, dass dies nicht rechtzeitig geschieht ist nicht auszuschließen.

Selbstgenutztes Wohneigentum? – bitte nicht um jeden Preis

Wenn der Wunsch eines Eigenheimes besteht sind die Ansprüche hoch, denn ich will dort eine lange Zeit wohnen. Mit steigenden Ansprüchen steigen die Preise. Die Bank kommt ins Spiel und eine Finanzierung wird auf den Weg gebracht.

Oft habe ich erlebt, dass mit wenig Eigenkapital heran gegangen und das Eigenkapital was vorhanden ist, für die Kaufnebenkosten eingesetzt wird. Dann werden 90% oder 100% finanziert. Hinzu kommt, dass die Höhe der Rate bis zum Anschlag des zur Verfügung stehenden Einkommens ausgereizt wird, damit das Eigenheim möglichst den Wunschvorstellungen entspricht.

Um hier nötiges Kapital frei zu machen zögern manche nicht davor, bestehende Rentenversicherungen oder Lebensversicherungen zu kündigen.

Dabei gibt es einiges zu beachten, wie du im Blogartikel Lebensversicherung kündigen nachlesen kannst.

Beispielrechnung Eigenheim:

Kaufpreis des Objektes: 300.000€

Darlehenszinsen: 2%

Tilgung: 2%

Zinsbindung: 10 Jahre

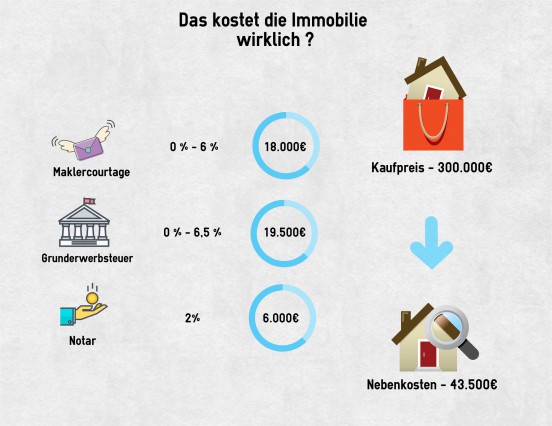

Je nach Bundesland und ob das Haus von einem Makler vermittelt wurde, belaufen sich die Kaufnebenkosten auf 16.500 bis 36.000 (3,5%-6,5% Grunderwerbsteuer, 2% Notarkosten, 0-6% Maklercourtage). Kaufnebenkosten werden übrigens NICHT von der Bank mitfinanziert.

Die Maklercourtage wird aktuell von Käufer gezahlt. Das Bestellerprinzip wurde nur für die Vermietung beschlossen.

Schauen wir uns an, welche monatliche Belastung die Finanzierung verursacht.

Bei 300.000€ Finanzierungssumme liegt die Rate mit 2% Tilgung und 2% Darlehenszins bei ca. 993€ pro Monat. Das bekommen die meisten Paare oder Familien dargestellt, auch wenn es eng werden kann. Nach Zehn Jahren steht eine Anschlussfinanzierung zur Debatte.

Hier kann es zu großen Überraschungen kommen, denn an sich wurde zehn Jahre die Rate bezahlt und der Kredit hat sich verringert. Aber die zur Zeit vorherrschenden niedrigen Zinsen werden sich wieder ändern. Wenn nun die Zinsen der Anschlussfinanzierung nur 2% höher sind, das heißt 4%, geht die ursprüngliche Berechnung nicht auf.

Der Zins macht den Kohl fett

Die zu finanzierende Summe beträgt noch 234.000€, da über zehn Jahre 2% p.a. getilgt wurden.

Mit einem Darlehenszins von 4% beläuft sich die Rate mit der Restlaufzeit von 25 Jahren auf ca, 1.250€. Wer jetzt auf Naht gestrickt hat, bekommt ein Problem. Wohlgemerkt bei nur 4% Darlehenszins. Um die Jahrtausendwende lagen die Zinsen durchschnittlich bei 6%.

Kompensiert werden kann das durch eine längere Laufzeit oder eine geringere Tilgung. Zweiteres ist in den Fällen nicht möglich, in denen mit 1% Tilgung gestartet wurde.

Das verschlimmert diese Situation weiter, denn nach zehn Jahren sind ca. 267.000€ offen und die Rate beläuft sich auf ca. 1.400€. Eine Verlängerung der Kreditlaufzeit bleibt als einzige Lösung. Die Frage ist wie lange das Spiel gehen soll?

Haus als Altersvorsorge oder Kosten im Alter?

Das Ganze kann dazu führen, dass die Kreditrate bis in den Ruhestand fällig wird oder dass diese sogar von den Nachkommen weitergezahlt werden muss. Letztere ist mir vor Kurzem tatsächlich zu Ohren gekommen.

Selbstgenutztes Wohneigentum – Was kostet es tatsächlich?

Die erschreckendste Summe ist die, die am Ende unterm Strich erscheint. Wenn wir die 300.000€ mit einem durchschnittlichen Darlehenszins von 3% über die gesamte Laufzeit kalkulieren, wird am Ende, wenn die 35 Jahre eingehalten werden, ein Betrag von knapp 485.000€ gezahlt worden sein. Reparaturen und andere Maßnahmen sind hierbei nicht unberücksichtigt geblieben.

Was ist meine Immobilie wert?

Steht diese Haus zum Verkauf, sollte es von der Planung gesehen einen Gewinn einbringen.

Vor kurzem wurde ich von einem guten Freund angesprochen, in dessen Familie ein ähnliches Haus vererbt wurde. Das Haus war in einem tadellosen Zustand, aber die nächste große Stadt war relativ weit entfernt. Ein identisches Haus würde innerhalb Hamburgs für mindestens 500.000€ den Besitzer wechseln und die Interessenten würden Schlange stehen.

In der Lage, in der sich das Haus allerdings befindet, ist es fast unmöglich einen Käufer zu finden, der überhaupt eine Summe im sechsstelligen Bereich bietet.

An diesem Beispiel wird deutlich, dass sich ein Haus als Altersvorsorge nicht immer rechnet.

Fazit

Es soll nicht das Bild vermittelt werden, dass ein Eigenheim etwas schlechtes ist oder ab sofort jeder bis ans Ende seiner Tage zur Miete wohnen soll. Jeder der darüber nachdenkt diesen Schritt zu gehen, sollte sich nur bewusst machen, dass es kein Investment und keine Altersvorsorge im Sinne einer Kapitalanlageimmobilie ist. Wenn alle Informationen dazu bekannt sind und genau fest steht worauf man sich einlässt und es einem das wert ist, nur zu.

Es gibt Wege und Strategien, bei denen sich das Eigenheim angenehmer rechnet als im Beispiel. Wenn du hierzu Fragen hast oder bereits eine Immobilie besitzt und dich fragst: „Was ist meine Immobilie wert?“ oder du ein geerbtes Haus verkaufen möchtest, sprich uns gerne an. Wir haben darin Erfahrung und können dir Tipps geben.

Hallo Paul!

Ich fürchte, dass einige Häuslebauer doch sehr enttäuscht sein werden, dass ihr Wohneigentum in der Pampa nicht die erhofften Wertsteigerungen bietet. Wer darauf spekuliert sollte unbedingt die alte Maklerweisheit „Lage, Lage, Lage“ berücksichtigen.

Zum Thema Eigenheim als Altersvorsorge: Ich fand das Spiegel Online Special „Mythos Betongold: Wie viel Pflege bekommen Sie für Ihr Eigenheim?“ sehr aufschlussreich: http://www.spiegel.de/wirtschaft/soziales/betongold-wie-viel-pflege-bekommen-sie-fuer-ihr-eigenheim-a-1049936.html

Beste Grüße

Wilhelm

Hallo Wilhelm,

sehr nützlicher Tipp.

Vielen Dank