In der heutigen Zeit, in der gute Investments rar sind und die Zinsen für Investments und Kapitalanlagen nicht gerade zu Freudensprüngen verführen, versuchen viele Anleger einen zusätzlichen Bonus durch eine Steuererstattung zu bekommen. Aus diesem Grund habe ich dir hierzu den Blogartikel „4 Wege, mit denen du heute noch Steuern sparen kannst“ geschrieben.

Auf der einen Seite kannst du nur Steuern sparen, wenn du auch Steuern zahlst. Das heißt, mit einem zu versteuernden Einkommen von 30.000€ werden ca. 5.500€ Lohnsteuer bei einem Grenzsteuersatz von 31% gezahlt. Das heißt, pro Euro, der steuerlich abzugsfähig ist, können maximal 31 Cent rückerstattet werden. Wenn bei diesem Einkommen 5.000€ steuerwirksam angelegt werden, kann mit einer Steuererstattung von ca. 1.500€ gerechnet werden. Bei steigendem Einkommen steigt aber auch die Höhe der Erstattung und die Möglichkeiten der steuerbegünstigten Investments. Bei einem ledigen Anleger mit einem zu versteuernden Einkommen von 65.000€ werden insgesamt ca. 15.400€ Lohnsteuer fällig und es kann bei dem selben Investment mit einer Erstattung von 2.100€ rechnen. Der Grenzsteuersatz liegt hier bei 42%, also auf jeden investierten Euro kommen somit 42 Cent Rückerstattung.

Weg 1: Abschreibung Immobilien

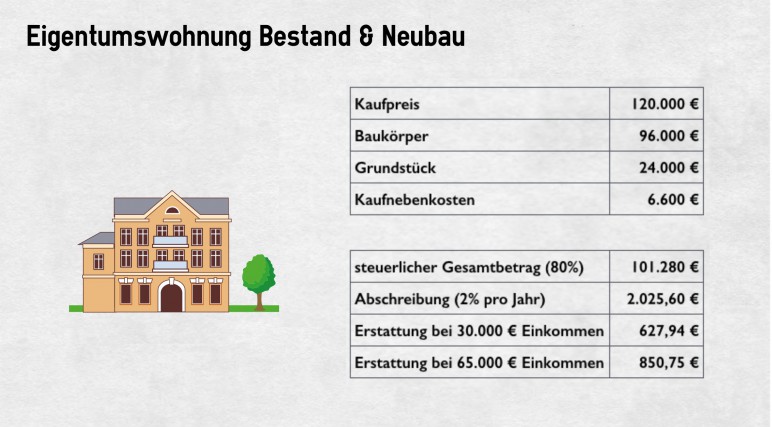

Eine klassische Möglichkeit, steuerlich wirksam zu investieren, sind Immobilien. Hierbei gibt es verschiedene Modelle der steuerlichen Abzugsfähigkeit. Bei einer Immobilie aus dem Bestand oder bei einem Neubauobjekt wird steuerlich zwischen Grundstück und Baukörper unterschieden. Der Zustand des Objektes verschlechtert sich durch das Bewohnen. Daraus entsteht, steuerlich gesehen, ein Verlust.

Das Grundstück wird natürlich nicht „abgewohnt“ und kann deshalb nicht abgeschrieben werden. Der Kaufpreis verteilt sich üblicherweise zu 80% auf das Objekt und zu 20% auf den Grund und Boden.

Bei Bestands- und Neubauimmobilien wird der Objektwert, nach der AfA (Absetzung für Abnutzungen -> link) über 50 Jahre abgeschrieben, also 2% pro Jahr. Dieser Wert, also die 2.025,60€, ist der steuerliche Verlust, zu dem sämtliche Werbungskosten der Immobilie addiert werden. Gegen diese Summe wird die Miete als Einnahme gelegt und schlussendlich kannst du erkennen, wie die Liquiditätsrechnung aussieht.

Ratsam für einen ledigen Anleger mit einem Nettoeinkommen ab 2.100€ monatlich für eine Immobilie im Bestand und im Neubau ab 2.400€ monatliches Nettoeinkommen.

Wenn du mehr über die steuerliche Betrachtung einer Immobilieninvestition lernen möchtest, kannst du das mit dem Blogartikel “Spekulatinssteuer Immobilien – Was du bei Immobilien steuerlich betrachten solltest” machen. Dort erfährst du die wichtigsten steuerlichen Aspekte und Möglichkeiten der Steuereinsparung.

Denkmal AfA

Bei Denkmalobjekten steht der steuerliche Aspekt weiter im Vordergrund. Hierbei spielen die Sanierungskosten eine große Rolle, denn diese werden in den ersten acht Jahren mit 9% und danach über vier Jahre mit 7% abgeschrieben. Der Altanteil eines Gebäudes wird steuerlich analog den Bestands- und Neubauobjekten behandelt. Um es etwas nachvollziehbarer zu gestalten, schauen wir uns folgende Grafik an.

In der Grafik wird deutlich, dass die Steuererstattung eine große Rolle spielt und dass du als Anleger ein höheres Einkommen benötigst, um vom Steuervorteil in vollem Umfang profitieren zu können.

Wenn du dich weiter mit dem Abschreibungsthema auseinandersetzen möchtest, habe ich hier noch einen weiteren Artikel für dich: Abschreibung Gebäude – so nutzt du den Steuervorteil

Weg 2: atypische stille Beteiligung

Ein andere Möglichkeit ist eine atypische, stille Beteiligung an einem Unternehmen. Damit können die meisten zunächst wenig anfangen, aber es ist steuerlich interessant. Wir arbeiten auf diesem Gebiet mit der Firma Thamm & Partner zusammen, die seit mehreren Jahrzehnten erfolgreich am Markt ist.

Du kannst dir diese Art der Beteiligung vorstellen, als würdest du als Gesellschafter des Unternehmens eine Einlage leisten, hast aber keinerlei Stimmrechte, wenn es um Entscheidungen interne Entscheidungen geht. Die Einlage oder besser gesagt die Zeichnungssumme, die du einbringst, kannst du steuerlich geltend machen. Nehmen wir an du investierst 10.000€ in dieses Unternehmen, dann kannst du über die ersten drei Jahre jeweils ein Drittel davon steuerlich geltend machen. Diese Möglichkeit besteht, da deine Zeichnungssumme steuerlich eine gewerbliche Ausgabe ist und du keinerlei Einkünfte erzielst. Das Geschäftsmodell des Unternehmens sieht es vor, Immobilien zu kaufen, sie im Bestand zu halten und teilweise zu verkaufen. Da mehr Immobilien gekauft als verkauft werden, besteht ein Verlust, von dem du steuerlich profitierst.

Leider wird dies nur noch bis Ende 2016 möglich sein, da das Unternehmen derart gute Zahlen schreibt, das die Verluste nicht mehr ausreichend sind. Dennoch bleibt die Rendite von 8% pro Jahr nach wie vor bestehen.

Die Laufzeit der Beteiligung beträgt zehn Jahre. Danach wird dir die Gesamtsumme ausgeschüttet und zwar steuerfrei! Weiterhin gibt es hier die Möglichkeit in Raten zu sparen und sich während der Laufzeit die Zinsen auszahlen zu lassen, aber das würde an dieser Stelle zu weit führen.

Weg 3: Staatlich geförderte Rentenversicherungen

Bei manchen Rentenversicherungen gibt es ebenfalls die Möglichkeit Steuern zu sparen. Auf der einen Seite gibt es die Riester-Rente, bei der Zulagen vom Staat mit eingezahlt werden und Beiträge bis 2.100€ steuerlich abzugsfähig sind. Hierbei gibt es allerdings einen Nachteil, denn das Beantragen und Verwalten der Zulagen und des Vertrages verursacht Verwaltungskosten, welche die Rendite mindern.

Auf der anderen Seite gibt es die Rürup-Rente, mit der sich ebenfalls gut Steuern sparen lassen. So sind im Jahr 2015 80% der Beiträge steuerlich absetzbar. Der Prozentsatz erhöht sich bis 2025 um 2% pro Jahr bis 100% erreicht sind. Insgesamt ist die Berechnungsgrundlage für einen ledigen Sparer bei 22.172€ pro Jahr.

Grundsätzlich solltest du bei beiden Produkten genau schauen, ob es zu deinen Zielen passt und ob es sich bei deinem Einkommen lohnt, da der Beitrag der gesetzlichen Rentenversicherung bei der Geltendmachung der Rürup-Rente mit herangezogen wird. Zudem bleibt auch die Fragen, ob die Rentenversicherung fondsbasiert oder klassisch sein soll und welche Gesellschaft hier die Nase vorn hat. In der Bezugsphase kommt erschwerend hinzu, dass die Renten versteuert werden müssen.

Letztendlich ist es ein Versicherungsprodukt und bedarf einiger Beratung und Aufklärung.

Weg 4: Edelmetall

Beim Edelmetall kann vieles falsch gemacht werden. Was hierzu wichtig ist, klären wir an anderer Stelle.

Dennoch gibt es bei Edelmetallinvestments die Möglichkeit Steuern einzusparen und zwar die Mehrwertsteuer. Wenn sich unsere Kunden dazu entscheiden in Edelmetalle zu investieren, lagern wir dieses in einem Zollfreilager in der Schweiz. In Deutschland würde auf Silber Mehrwertsteuer gezahlt werden müssen. In der Schweiz hingegen entfällt dies. Somit besteht bereits beim Kauf ein Vorteil von 19% gegenüber Investoren, die in einer Bank in Deutschland Silber erwerben.

Fazit

Als Fazit möchte ich nochmal klarstellen, dass sich ein Investment, sei es eine Immobilie, eine geschlossene Beteiligung oder irgendeine andere Anlage immer ohne die Steuerersparnis rechnen sollte. Die Rückzahlung vom Fiskus ist nur die Sahne auf dem Kuchen und sollte nicht mit der zu erwartenden Rendite in einen Topf geworfen werden.

Falls du Fragen zum Thema Steuern sparen durch Investieren hast, schreib mich gerne an, ich freue mich von dir zu hören.

Unsere Fa. AIC UG möchte in einem Neubau meiner Tochter für ihre Büroräume und zwei Garagen mitfinanzieren und die Büroräume unentgeltlich nach Fertigstellung nutzen.

Darf komplette Kosten steuerlich geltend machen.

Freundliche Grüße

Hallo,

bin auf deinen Post „Zahlst du zu viel Steuern? Mit diesen 4 Investments Steuern sparen und erfolgreich investieren“ gestoßen und fand es sehr interessant. Ich selbst bin seit Januar 2017 Online-Investor und mach mir natürlich Gedanken, wie man am besten mehr von seinem erwirtschaftetem Geld behalten kann.

Daher meine Frage zu meiner Investitution:

In dem Konzern ist es so, dass man Geld investieren kann (in Form von „Koffern“ – 90, 270, 810, 2430, etc.) die jeweils 1 Jahr Laufzeit haben. Im Laufe dieses Jahres bekommt man Ende jede Woche ungefähr 4-6 % des gekauften Koffers zurück….danach ist er weg (Kann man quasi als Rückzahlung + Gewinn sehen). Nun ein Beispiel: Angenommen, man erhält Ende einer Woche ca. 1000 Euro – muss dann ja mit ca 33% versteuert werden – also so 330 Euro Steuern. Nun reinvestiere ich 500 Euro wieder…und lasse mir die restlichen 500 Euro auszahlen. Hätte ich ja quasi 170 Euro noch „Verlust“….und mache das so das ganze Jahr.

Verstehst den Ansatz, worauf ich hinaus will?

Freundliche Grüße

Fabian